در حالی که صندوقهای بازنشستگی برای عمل به تعهداتشان باید از نظر مالی پایدار باشند، نشانههای بحران این صندوقها طی سالهای اخیر نشان از ضرورت توجه بیشتر به پیامدها، جهتگیریها و سیاستها در نظامهای تصمیمساز دارد، چراکه اجرایی شدن مصوبه «افزایش سن بازنشستگی» به ترتیبی که در برنامه هفتم پیشرفت آمده، کافی نخواهد بود و به تنهایی مسأله ناپایداری مالی صندوقهای بازنشستگی را مرتفع نخواهد کرد.

به گزارش بانگ خبر، باتوجه به روند سالمندی جمعیت در اغلب کشورهای جهان و به تبع آن افزایش هزینههای صندوقهای بازنشستگی، به نظر میرسد که تقریباً اکثر کشورهای جهان در فرایند اصلاح سیستمهای بازنشستگی وارد شدهاند اما روشهای آن از کشوری به کشور دیگر متفاوت است. در واقع با افزایش تعداد مستمریبگیران، مخارج سیستم افزایش و همزمان درآمدها و تعداد افرادی که به سیستم حقبیمه میپردازند، کاهش مییابد. این فرایند جمعیتی، محصول مشترک دو پدیده متفاوت، اما کاملا مرتبط با کاهش نرخ زاد و ولد و افزایش امید به زندگی است.

ماحصل گزارش ۶۰ ساله سازمان تأمین اجتماعی؛ ریسکهای مهم اجتماعی، اقتصادی و سیاسی

مطالعات اولیه در کشور، از ابعاد چالشها و مخاطرات بسیار جدی حکایت میکند که نظام بازنشستگی ایران را تهدید میکند؛ برای مثال گزارش ۶۰ ساله سازمان تأمین اجتماعی نشان میدهد که شاخص نسبت پشتیبانی طی سالهای ۱۳۹۰ تا ۱۳۹۹ از ۶.۶۶ در سال ۱۳۹۰ به ۴.۴۱ در سال ۱۳۹۹ رسیده است و مطالعات نشان میدهند که اگر شاخص پشتیبانی به کمتر از ۵.۳۵ تقلیل یابد، سازمان تأمین اجتماعی قادر به تأمین مصارف خود نخواهد بود. پیامدهای این مخاطرات، در صورتی که اهتمام جدی برای مقابله با آنها از هم اکنون به کار گرفته نشود به ریسکهای مهم اجتماعی، اقتصادی و سیاسی منجر خواهد شد.

براساس گزارش مرکز پژوهشهای مجلس، در حال حاضر عدم توازن در روند منابع و مصارف صندوقهای بازنشستگی کشور مشهود است. برای مثال در لایحه بودجه سال ۱۴۰۳، برای حمایت از صندوقهای بازنشستگی بیش از ۴۵۳ هزار میلیارد تومان در نظر گرفته شده که ۲۵۶ هزار میلیارد تومان مربوط به صندوق بازنشستگی کشوری، ۱۳۲ هزار میلیارد تومان جهت کمک به صندوق تأمین اجتماعی نیروهای مسلح و ۱۴.۳ هزار میلیارد تومان بابت صندوق بازنشستگی فولاد و وزارت اطلاعات تعیین شده است. عدم تناسب شاخصهای اساسی این سیستمها نسبت به سطوح استاندارد نشان از عمق مشکلات صندوقهای بازنشستگی دارد. بنابراین، اصلاحات اساسی صندوقهای بازنشستگی در کشور ضروری است.

بحران صندوقهای بازنشستگی که نشانههای آن هویدا شده، بیش از گذشته ضرورت توجه به کیفیت در جهتگیری را در نظامهای تصمیمساز نشان میدهد. بدون شک عبور از این بحرانها، نیازمند به تصویر کشاندن ابعاد مختلف بحران صندوقها و به کنترل در آوردن مکانیسمهای تشدیدکننده و تضعیفکننده آن با اهرمهای مناسب است. در جهت عمیقتر شدن مدلسازی و بهبود کیفیت مدلسازی و برای دریافت نظرات کارشناسان امر و دستاندرکاران صندوقهای بازنشستگی، رویداد «یادگیری پویاییهای صندوقهای بازنشستگی» با حضور جمعی از خبرگان این حوزه برگزار شد که هدف از این رویداد بررسی مدل اولیه ایجاد شده و دریافت مشورت برای شناخت دقیقتر پویاییهای این حوزه و اصلاح مدلها بود. به این منظور تیمی از کارشناسان مرکز پژوهشهای مجلس به همراه یک تیم از متخصصین حوزه پویاییشناسی سیستمها، مدلهای اولیهای را برمبنای نمودارهای علی و معلولی طراحی کرده و براساس آن، مدل شبیهسازی ساخته شده است. در این رویداد، مدل شبیهسازی ارائه شده و نظرات متخصصان حوزه تأمین اجتماعی در مورد این مدل گردآوری و اصلاحات لازم در مدل اعمال شده است.

مسئله نظام بازنشستگی در ایران

افزایش ۶ برابری جمعیت سالمندان طی نیم قرن

صندوقهای بازنشستگی به عنوان بخش مهمی از نظام رفاه و تأمین اجتماعی هر کشور، نوعی سازمان بیمهای محسوب میشوند که در راستای تضمین امنیت اقتصادی شاغلان در زمان بازنشستگی فعالیت میکنند. هر صندوق بازنشستگی برای اینکه بتواند به فعالیت ادامه دهد و تعهدات خود به بیمهپردازان و مستمریبگیران را بپردازد باید از نظر مالی پایدار باشد. پایداری مالی صندوق بازنشستگی به عوامل گوناگونی از جمله «تحولات جمعیتی» و «ویژگیهای بازار مستمری» بستگی دارد؛ بررسی روند تغییرات جمعیتی ایران نشان میدهد که در نیم قرن اخیر یعنی از سال ۱۳۴۵ تا ۱۴۰۲ جمعیت افراد بالای ۶۵ سال که عمده تعهدات صندوقها با عنوان حقوق بازنشستگی، وظیفه و مستمری در قبال آنان است، ۶ برابر شده؛ در حالی که طی همین دوره زمانی جمعیت کل کشور حدود ۳.۴ برابر شده است (مرکز آمار و محاسبات محقق).

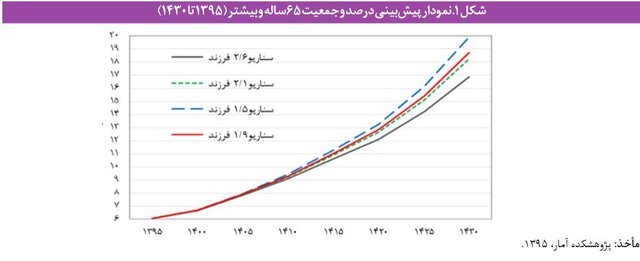

جمعیت سالمند کشور تا سال ۱۴۳۰ چهار برابر میشود

بر اساس دادههای پژوهشکده آمار برآورد میشود که جمعیت سالمند کشور در سالهای ۱۳۹۵ تا ۱۴۳۰ در سناریوهای مختلف حدود چهار برابر خواهد شد و از ۴ میلیون و ۸۷۰ هزار نفر در سال ۱۳۹۵ به حدود ۱۹ میلیون نفر در سال ۱۴۳۰ خواهد رسید.

رابطه مستقیم کاهش باروری با پایداری صندوقهای بازنشستگی

بدیهی است که تغییرات جمعیتی و افزایش سالمندی در جهان، کشورهای زیادی را با بحران در نظامهای بازنشستگی روبه رو کرده و ایران نیز از این قاعده مستثنا نیست. مشخص است که با افزایش تعداد سالمندان در سالهای آینده، مصارف صندوقهای بازنشستگی برای ایفای تعهدات افزایش مییابد. کاهش نرخ باروری نیز میتواند بر پایداری صندوقهای بازنشستگی در بلندمدت مؤثر باشد. با کاهش باروری، تعداد بیمهپردازان به صندوقهای بازنشستگی نیز کاهش مییابد که به تبع میزان منابع وصولی توسط صندوقها تنزل خواهد یافت. به عبارت دیگر کاهش تعداد زاد و ولد (تغییرات جمعیتی) موجب افزایش نسبت وابستگی بالقوه (نسبت جمعیت بالای ۶۵ سال به جمعیت ۶۵-۱۵ سال) و کاهش نسبت پشتیبانی (نسبت بیمهپردازان به مستمریبگیران در یک سازمان بیمهای) خواهد شد که چالش بزرگی پیش روی صندوقهای بازنشستگی است.

ایران در سه دهه گذشته تحولات جمعیتی چشمگیری را تجربه کرده است. نرخ باروری کل از ۷ فرزند در سالهای دهه ۱۳۶۰ به ۱٫۷۵ فرزند در سال ۱۳۹۰ و براساس دادههای سرشماری ۱۳۹۵ به ۲ فرزند رسید؛ به طوری که تحولات باروری ایران به سریعترین کاهش باروری در جهان تعبیر شده است.

کوچک شدن ۲۵ ساله سن بازنشستگی از سن امید به زندگی

با وقوع بحران سالمندی در دنیا و افزایش امید به زندگی و به منظور حفظ تعادل منابع و مصارف صندوقهای بازنشستگی، سن و سابقه لازم برای بازنشستگی در اکثر کشورهای دنیا افزایش یافته و تناسب لازم بین سن و سابقه بازنشستگی و تغییرات جمعیتی صورت پذیرفته است. مطالعات حاکی از آن است که در یک دوره ۲۶ ساله از سال ۱۹۹۵ تا ۲۰۲۱، ۵۰ کشور از جمله آلمان اسپانیا، کره جنوبی، فرانسه، یونان و…، به منظور کاهش هزینههای مالی سن بازنشستگی را افزایش دادهاند. سن امید به زندگی در ایران از سال ۱۳۳۰ تا به امروز از ۴۶ سال به ۷۶ سال افزایش پیدا کرده و این در حالیست که طی همین سالها متوسط سن بازنشستگی از ۵۷ سال به ۵۱ سال کاهش پیدا کرده است. فاصله سن بازنشستگی تا امید به زندگی که عاملی تعیینکننده در میزان سالهای دریافت مستمری توسط مشترکان صندوق بیمهای و هزینههای آن محسوب میشود، از منفی ۱۱ سال در سال ۱۳۳۰ به حدود مثبت ۲۵ سال در سال ۱۳۹۹ رسیده و به عبارت دیگر سن بازنشستگی که ۱۰ سال بزرگتر از سن امید به زندگی بوده، اکنون ۲۵ سال کمتر از آن است.

نرخ جایگزینی نیز یکی از شاخصهای تعیینکننده میزان سخاوتمندی نظامهای مستمری است. میانگین این نسبت برای صندوقهای بیمه ایران در سال ۱۳۹۸ حدود ۸۳ درصد است که از تقسیم اولین مستمری دریافتی به آخرین دستمزد مشمول کسر حق بیمه افراد محاسبه میشود. این نسبت برای سازمان تأمین اجتماعی از ۹۳ درصد در سال ۱۳۹۷ به ۸۶ درصد در سال ۱۳۹۸ رسیده و گفتنی است میزان نرخ جایگزینی و تأثیر آن بر وضعیت صندوق حالتی دوگانه دارد، به طوریکه کاهش آن موجب کاهش مصارف صندوق و در نهایت منجر به پایداری منابع صندوق میشود. از طرفی، کاهش سطح کفایت مزایا و در نتیجه نارضایتی مستمریبگیران را به دنبال خواهد داشت.

ایران در مقایسه با کشورهای دیگر دنیا یکی از بالاترین نرخهای جایگزینی (مقرری بازنشستگی در مقایسه با آخرین حقوق و دستمزد مبنای بیمهپردازی) را دارد. به عبارت دیگر، در برخی موارد زمانی که فردی بازنشسته میشود، تقریبا همان حقوق مشمول کسور زمان اشتغال را دریافت میکند. شایان ذکر است که با وجود بالا بودن نرخ جایگزینی همچنان این مزایا در کشور به دلایل مختلف کفایت لازم را ندارد. یکی از دلایل اصلی نرخ جایگزینی بالا در ایران، نحوه محاسبه حقوق بازنشستگی افراد است. در شرایطی که در اغلب نظامهای بازنشستگی دنیا متوسط بهترین ۵ سال سنوات خدمت فرد یا تمام سالهای بیمهپردازی فرد مبنای محاسبه قرار میگیرد، در ایران دو سال آخر خدمت فرد مبنای محاسبه است.

نرخ تعلقپذیری از دیگر عوامل مؤثر بر نرخ جایگزینی است؛ در شرایط کنونی نرخ تعلقپذیری یک سیام (۰.۰۳۳) به طور یکسان برای همه افراد در هر سنی اعمال میشود و این در حالیست که در بسیاری از کشورهای جهان، افراد به ازای هر سال سابقه کار امتیازی دریافت میکنند که این امتیاز موجب افزایش نرخ تعلقپذیری آنان میشود. در حالی که میانگین نرخ جایگزینی خالص در اتحادیه اروپا ۶۳.۵ درصد و در کشورهای سازمان همکاری و توسعه اقتصادی ۵۸.۶ درصد است، میانگین این نرخ در کشور ما برای سه صندوق اصلی تأمین اجتماعی، بازنشستگی کشوری و کشاورزان روستاییان و عشایر ۸۳ درصد است.

وضعیت اغلب صندوقهای بازنشستگی بحرانی است

نسبت پشتیبانی که بیانگر نسبت تعداد بیمهپردازان به مستمریبگیران صندوقهای بازنشستگی است؛ در حالت مطلوب بسته به نرخ بیمهپردازی معمولاً بین ۵ تا ۷ و حداقل این نسبت برای جلوگیری از ورشکستگی صندوقها ۴ است. برای مثال اگر ۲۰ درصد حقوق یک کارمند به حقبیمه اختصاص یابد و دریافتی یک بازنشسته ۹۰ درصد حقوق یک کارمند باشد، باید به ازای هر بازنشسته بیش از چهار نفر حقبیمه بپردازند تا بتوان پس از کسر دستمزد کارکنان صندوق، مقرری وی را پرداخت کرد. البته این معادلهای سادهسازی شده با حذف سایر متغیرهای مؤثر بر منابع و مصارف صندوقهاست، زیرا عواملی نظیر هزینههای اداره صندوق، هزینههای مربوط به درمان و بیمه درمان بازنشستگان، درآمدهای حاصل از سرمایهگذاری و خلق ارزش داراییهای دوران جوانی صندوق که نسبت پشتیبانی بالا بوده و … در این رابطه مؤثر است.

با توجه به میانگین نسبت پشتیبانی بیمهشدگان کشور میتوان دریافت که وضعیت اغلب صندوقهای بازنشستگی بحرانی است. سازمان تأمین اجتماعی به عنوان بزرگترین صندوق بازنشستگی کشور در حال حاضر و براساس دادههای سال ۱۴۰۰ حدود ۱۵.۱ میلیون بیمهشده اصلی و نزدیک به ۳ میلیون و ۶۰۰ هزار نفر مستمریبگیر دارد و بنابراین نسبت پشتیبانی این سازمان ۴.۲ است که نزدیک به حداقل نسبت پشتیبانی برای عدم ورشکستگی یک سازمان بیمهای است.

صندوق بازنشستگی کشوری که پس از سازمان تأمین اجتماعی بزرگترین صندوق بازنشستگی به شمار میرود، در سال ۱۴۰۰ حدود ۹۲۵ هزار بیمهشده اصلی (شاغل کسورپرداز) و ۱.۵۸ میلیون بازنشسته داشته و بنابراین نسبت پشتیبانی این صندوق در این سال حدود ۰.۵۹ بوده که نشاندهنده وضعیت فوق بحرانی آن است.

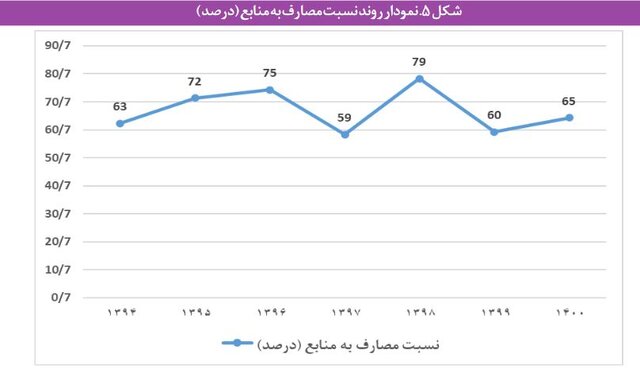

نسبت مصارف به منابع در صندوق بازنشستگی سازمان تأمین اجتماعی

نسبت مصارف به منابع در یک صندوق تاحدی میتواند بیانگر وضعیت مالی صندوق باشد و هرچه این شاخص کمتر باشد، صندوق پایداری مالی بیشتری دارد. به منظور برآورده شدن تعهدات قانونی در قبال بیمهپردازان و مستمریبگیران باید منابع کافی و متناسب با هزینه تعهدات وجود داشته باشد. این شاخص نشان میدهد که چه بخشی از منابع صرف برآورده کردن هزینههای مربوط به تعهدات بلندمدت و کوتاهمدت بیمهای میشود.

چرا سازمان تامین اجتماعی به فروش اموال و داراییها و استقراض از نظام بانکی روی آورد؟

در سال ۱۳۹۷ نسبت مصارف به منابع در سازمان تأمین اجتماعی ۵۹ درصد بوده و بیانگر این امر است که حدود ۵۹ درصد از منابع و درآمدهای سازمان صرف ایفای تعهدات بلندمدت و کوتاهمدت بیمهای میشود. این شاخص برای سال ۱۳۹۸ با ۲۰ درصد افزایش به ۷۹ درصد رسیده و این افزایش نشان میدهد مصارف سازمان نسبت به منابع آن رشد بیشتری داشته است. بخش قابل توجهی از منابع سازمان، تعهدات دولت در قبال سازمان تأمین اجتماعی است که به جهت کسری بودجه دولت طی سالهای اخیر عملا محقق نشده و سازمان را در قبال ایفای تعهدات خود در قبال بیمهشدگان و بازنشستگان با کسری نقدینگی مواجه ساخته، به نحوی که سازمان، ناگزیر به فروش اموال و داراییها و استقراض از نظام بانکی شده است.

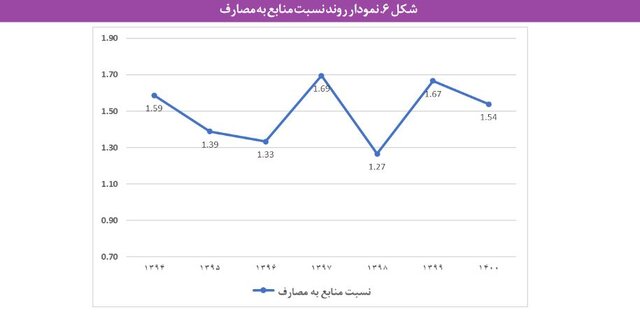

نسبت منابع به مصارف در صندوق بازنشستگی سازمان تأمین اجتماعی

شاخص نسبت منابع به مصارف، عکس شاخص نسبت مصارف به منابع است. این شاخص نیز میتواند بیانگر وضعیت مالی صندوق باشد و هرچه این شاخص بیشتر باشد، صندوق پایداری مالی بیشتری دارد. اگر این شاخص برابر یک باشد به معنای آن است که منابع و مصارف سازمان برابر است و سرمایهگذاری و پسانداز برای آینده وجود ندارد، اما اگر این شاخص به کمتر از یک کاهش یابد به معنای آن است که سازمان نه تنها سرمایهگذاری و پسانداز ندارد، بلکه در حال مصرف سرمایه و پساندازهای سالهای گذشته است.

در سال ۱۳۹۸ نسبت منابع به مصارف در سازمان تأمین اجتماعی به حدود ۱.۲۷ رسیده و به معنای آن است که در سال مذکور به میزان ۲۷ درصد مصارف، سرمایهگذاری و پسانداز صورت گرفته است. باتوجه به تغییرات جمعیتی، این خطر وجود دارد که در آینده این نسبت به کمتر از یک کاهش یابد.

مدلسازی کاری است خلاقانه و هیچ رویه معینی وجود ندارد که مفید بودن مدل را تضمین کند، با وجود این، استرمن، فرایندی که همه مدلسازان موفق از آن پیروی میکنند را به صورت الگوی پنج مرحلهای شامل چارچوببندی مسئله موردنظر، تدوین فرضیه پویا یا تئوری در مورد علل مسئله، فرموله کردن یک مدل شبیهسازی برای آزمایش فرضیه پویا، آزمون مدل تا زمانی که از مناسب بودن آن برای هدف اطمینان حاصل شود و طراحی و ارزیابی سیاستها برای بهبود معرفی میکند.

زیر سیستمهای سیستم بازنشستگی عبارتند از زیر سیستم مربوط به زنجیره انسانی، زیرسیستم سرمایه و مدیریت دارایی، زیرسیستم جریان نقدی و مطالبات و زیرسیستم سلامت. زیر سیستم زنجیره انسانی به جریان بیمهپردازی در صندوق میپردازد که از ورود به صندوق تا بازنشستگی و در نهایت مستمری بازماندگان ادامه دارد. این زیر سیستم به یک ماژول زنجیره جمعیت متصل است که تغییرات متغیرهای جمعیتی کشور را مدل کرده و در مدلسازی زنجیره انسانی بیمهپردازی استفاده میشود. زیر سیستم سرمایه و مدیریت دارایی، فرایند مدیریت داراییها را مدل میکند و زیر سیستم جریان نقدی و مطالبات نیز فرایند دریافت مطالبات صندوق از بیمهپردازان، بنگاهها و دولت را شبیهسازی میکند که مهمترین مطالبات صندوقها به اذعان کارشناسان، مطالبات صندوق از دولت است. در زیر سیستم سلامت نیز فرایند درمان یک بیمار و همچنین تخصیص منابع به بخش سلامت صندوق مدل شده است.

برخی از وجوه قابل توجه و مهم زیرسیستم جمعیت و زنجیره انسانی در مدیریت صندوقهای بیمه عبارتند از:

- جریان ورودی و خروجی تعداد شاغلین کشور و شاغلین بیمهپرداز تأمین اجتماعی و…، در این زیرسیستم تعیین میشود، تعداد مستمریبگیران و برخی از متغیرهای مهم دیگر تحت تأثیر زیر سیستم جمعیت است.

- تحلیل و پیشبینی نیازهای سلامت جامعه: جمعیت یک کشور یا منطقه، میزان و نوع نیازهای سلامت را تعیین میکند. آشنایی با ترکیب جمعیتی، سنین، بیماریهای شایع و نیازهای پزشکی، به مدیران صندوقهای بیمه کمک میکند تا برنامهها و بودجههای مربوط به درمانهای اساسی و پیشگیری را تنظیم کنند.

- تصمیمگیریهای مدیریتی: زنجیره انسانی در صندوقهای بیمه از کارکنان متخصص و متعهد تشکیل شده است که نقش مهمی در تصمیمگیریهای مدیریتی و استراتژیک دارند. افراد کارآزموده و با تجربه میتوانند بهبود عملکرد مالی و ارائه خدمات بهتر را تضمین کنند.

- ایجاد رویکرد پویا به تغییرات: تغییرات در جمعیت و بازارهای بیمه میتوانند موجب تحولاتی در صندوقهای بیمه شوند. افراد آگاه و متخصص، برنامهها و سیاستهای مناسب برای مواجهه با این تغییرات و ایجاد رویکرد پویا در مدیریت صندوقهای بیمه ارائه میدهند.

- ارتقای تجربه مشتری: زنجیره انسانی که از کارکنان حرفهای و دارای تجربه تشکیل شده میتواند نقش مهمی در بهبود تجربه مشتریان صندوقهای بیمه ایفا کند. این امر میتواند باعث افزایش رضایت و جذب مشتریان جدید شود. بنابراین، جمعیت و زنجیره انسانی در مدیریت صندوقهای بیمه نقش بسیار مهمی دارند و باید بهبود و توسعه آنها توسط مدیران صندوقها به عنوان یک اولویت مدیریتی مدنظر قرار گیرد.

زیر سیستم جریان انسانی صندوق بازنشستگی

زیر سیستم زنجیره انسانی با هدف نشان دادن جریان پیشرفت و پیشبینی نسبت پشتیبانی و تعداد بیمهشده و مستمریبگیران سازمان هستند که در مدیریت درآمدهای سازمان نقش کلیدی ایفا خواهند کرد. این زیرسیستم از آن حیث قابل توجه است که مدیریت آن، تاحد زیادی از دسترس سازمان خارج است و سازمان تنها میتواند ورودی از اینجا به بعد را کنترل کند و نمیتواند ورودی سالهای گذشته را مدیریت کند و بنابراین بسیار مهم است تا خروجی این زیرسیستم در تصمیمگیریهای آینده سازمان مورد استفاده قرار گیرند. از این منظر، زیرسیستم جمعیت و زنجیره انسانی نقش بسیار مهمی در مدیریت صندوقهای بیمه ایفا میکنند. این دو عامل مرتبط با بیمهپردازان، کارکنان و مدیران صندوقهای بیمه هستند و به طور مستقیم و غیرمستقیم بر عملکرد و موفقیت این صندوقها تأثیر میگذارند.

در ادامه در بخشی از این پژوهش آورده شده است که پیشبینی متغیرهای مختلف نشان میدهند که در آینده وضعیت پایداری مالی صندوقهای بازنشستگی نامناسب خواهد بود و در نتیجه، اتخاذ سیاستهایی به منظور ارتقای پایداری مالی صندوقهای بازنشستگی ضروری است.

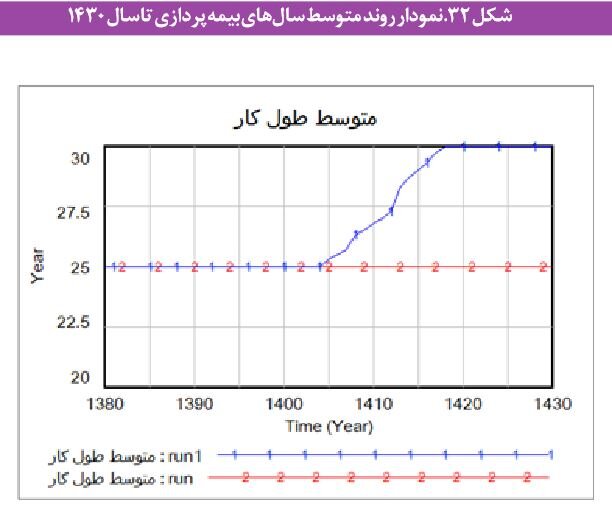

سیاست افزایش سن بازنشستگی

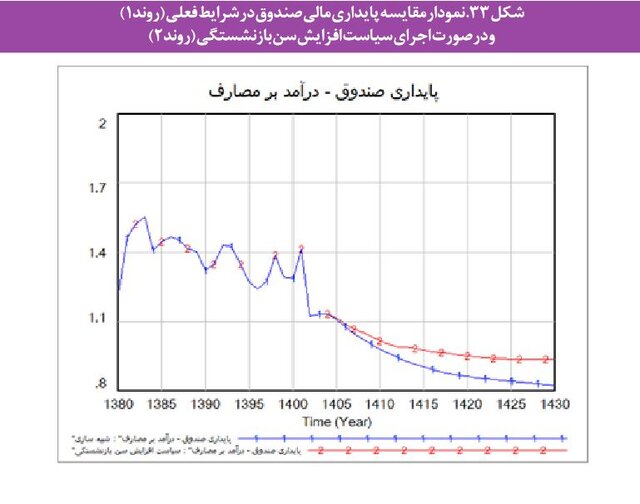

در ابتدا اثر سیاست افزایش سن بازنشستگی به ترتیبی که در مصوبه افزایش سن بازنشستگی در برنامه هفتم توسعه آمده مورد بررسی قرار میگیرد. بر اساس مصوبه مجلس در خصوص سن بازنشستگی، در صورتی که این مصوبه از سال ۱۴۰۳ اجرایی شود، متوسط طول کار (سالهای بیمهپردازی) افزایش خواهد یافت.

اجرایی شدن مصوبه مذکور سبب افزایش متوسط سالهای بیمهپردازی به تدریج از سال ۱۴۰۵ میشود که در سال ۱۴۱۸ به سقف ۳۰ سال میرسد. تعدادی از افراد از طریق از کارافتادگی و فوت از گردونه محاسبات خارج میشوند که جداگانه محاسبه میشوند و تعدادی هم فرار بیمهای وجود دارد که جداگانه محاسبه و از مجموع کم میشوند. ۳۰ سال متوسط برای افرادی است که شامل از کارافتادگان، فوت و فرار بیمهای نمیشود.

با افزایش متوسط سالهای بیمهپردازی و به تبع آن کاهش سالهای بهرهمندی از مستمری، پایداری صندوق بازنشستگی تأمین اجتماعی بهبود مییابد. همان طور که در شکل مشاهده میشود، با اجرایی شدن مصوبه مذکور پایداری صندوق تأمین اجتماعی نسبت به وضعیت فعلی به نسبت بهبود مییابد اما کافی به نظر نمیرسد. لذا اقداماتی دیگری مانند افزایش حق بیمه نیز ضروری به نظر میرسد.

بهبود در پایداری صندوق در صورت اجرای این سیاست تدریجی خواهد بود

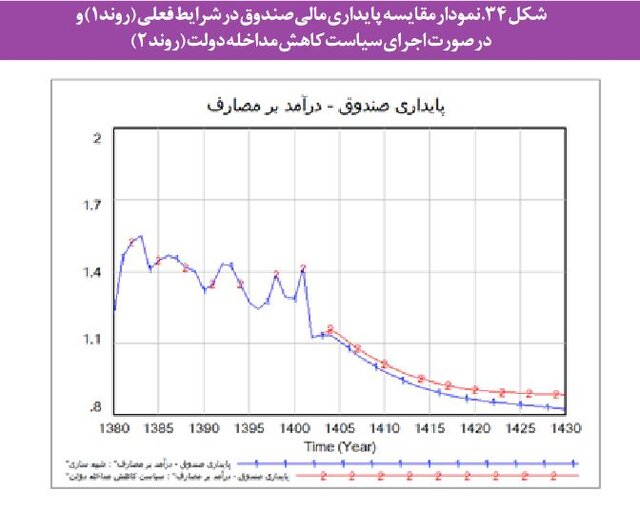

سیاست کاهش مداخله دولت در مدیریت شرکتهای صندوق

یکی دیگر از سیاستهای پیشنهادی کاهش مداخله دولت در مدیریت شرکتهای متعلق به صندوق است که میتواند به بهبود حکمرانی شرکتی منجر شود. در مدل فرض شده است که سود سرمایه واقعی مورد انتظار صندوق ۵ درصد در سال است که این سود تابعی از کیفیت مدیریت و سرمایهگذاری است، به طوری که در وضعیت موجود باتوجه به پایین بودن کیفیت مدیریت و سرمایهگذاری، نرخ سود واقعی ۱.۴ درصد در سال برآورد میشود که بخشی از آن ناشی از مداخله دولت در مدیریت شرکتها و پرتفوی صندوق است. چنانچه به فرض اگر مداخله دولت در مدیریت شرکتها به نصف کاهش یابد (از ۰.۶ به ۰.۳) نرخ سود واقعی میتواند به رقم ۲.۶ درصد در سال افزایش یابد که پایداری مالی صندوق بهبود مییابد.

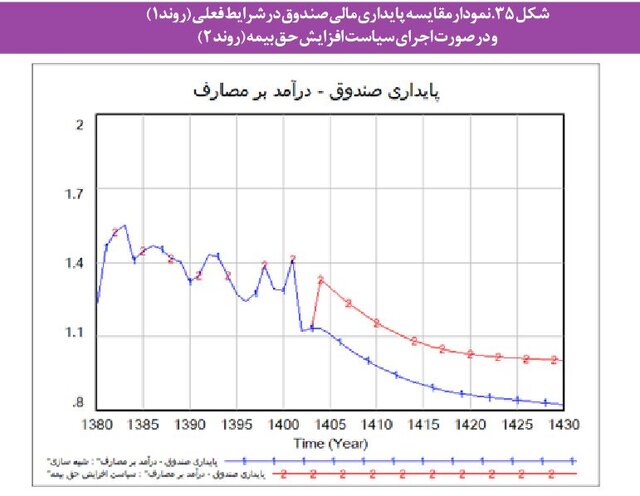

سیاست افزایش حقبیمه

یکی دیگر از سیاستهای پیشنهادی افزایش حق بیمه به میزان ۵ درصد است که میتواند به نسبت میان بیمهپرداز، دولت و کارفرما تسهیم شود. در صورت اجرای این سیاست، پایداری مالی صندوق به میزان قابل توجهی افزایش مییابد. البته در مورد اجرای این سیاست باید ملاحظات اجتماعی و سیاسی را در نظر گرفت، به طوری که بهتر است به صورت تدریجی و خزنده این سیاست اجرا شود.

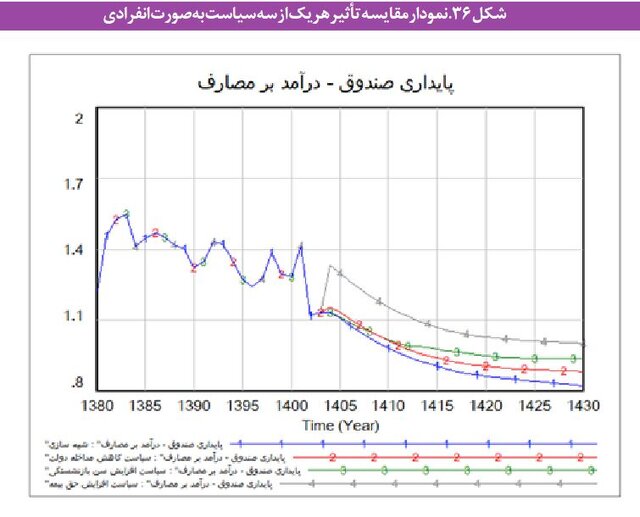

مقایسه سه سیاست به صورت انفرادی

همان طور که در شکل مذکور مشاهده میشود به ترتیب سیاست افزایش در درصد حق بیمه به میزان ۵ درصد و افزایش سالهای بیمهپردازی به میزان مصوب، کاهش فرضی مداخله دولت در مدیریت شرکتهای صندوق تأمین اجتماعی بیشترین تأثیر را بر پایداری مالی سازمان دارند. شایان ذکر است که بهبود در پایداری صندوق در صورت اجرای سیاست افزایش سن بازنشستگی، تدریجی خواهد بود که به دلیل تأثیر تدریجی این سیاست بر متوسط سالهای بیمهپردازی (طبق مصوبه) است، اما از سال ۱۴۱۸ تأثیر آن از سیاست کاهش مداخله دولت در مدیریت شرکتهای صندوق تأمین اجتماعی بیشتر میشود.

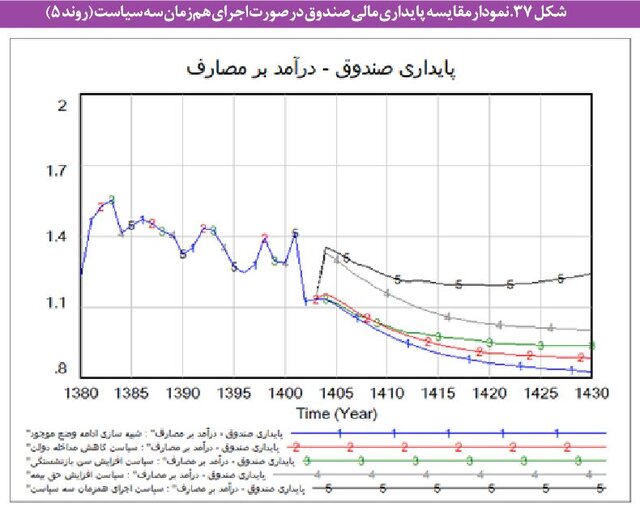

اجرای همزمان سه سیاست به منظور پایداری مالی صندوق

اثر اجرای همزمان سیاست افزایش سن بازنشستگی به ترتیبی که در مصوبه افزایش سن بازنشستگی در برنامه هفتم توسعه آمده، سیاست افزایش حقبیمه و سیاست کاهش مداخله دولت در مدیریت شرکتهای صندوق قابل مشاهده است. در صورت اجرای این سیاستها، پایداری مالی صندوق به میزان قابل توجهی افزایش مییابد؛ به طوری که میتوان گفت وضعیت موجود تا سال ۱۴۳۰ حفظ خواهد شد. در غیر این صورت، پایداری صندوق در سالهای آتی به خطر خواهد افتاد.

یکی از اصول نظام بازنشستگی، پایداری مالی صندوقهای بازنشستگی است. علل گوناگونی سبب شده پایداری مالی صندوقهای بازنشستگی به مخاطره بیفتد و در صورت ادامه وضع موجود، احتمالا این امر به مراحل بحرانی منجر خواهد شد، لذا پیشگیری از این امر ضروری است و بدین منظور اقدامات و سیاستهای اصلاحی باید در دستور کار قرار گیرد.

برای طراحی سیاستهای کارا و موفق باید مشکلات موجود را شناخت، دورنمای آینده را ترسیم کرد و نیازهای صندوق را تخمین زد که این امر نیازمند مطالعات جامع در سطوح مختلف است. رویکرد پویایی سیستم در این مسیر میتواند بسیار مفید باشد. پویایی سیستم سعی میکند تا ساختار و روابط ایجادکننده تغییر و تحول نظامهای اقتصادی – اجتماعی را شناسایی کند. با شناخت ساختار و روابط ایجادکننده تغییر میتوان علل رفتار سیستم را فهمید و برای اصلاح آن برنامهریزی و سیاستگذاری کرد.

باتوجه به توانایی پویایی سیستم در تسهیل درک مسائل پیچیده، در این پژوهش از این رویکرد برای شناخت بهتر پیچیدگیهای وضعیت کنونی نظام بازنشستگی بهره گرفته و سعی شد تا وضعیت صندوق تأمین اجتماعی به عنوان صندوقی که سهم ۷۰ درصدی در نظام بازنشستگی دارد مورد مطالعه قرار گیرد. همچنین، عوامل کلیدی اثرگذار بر وضعیت صندوق در هر زیرسیستم شناسایی و در قالب یک مدل سیستمی بررسی شد. سپس، اثر سیاستهای مختلف بر پایداری مالی صندوق مورد بررسی قرار گرفت.

نتایج حاصل از شبیهسازی نشان میدهد که اجرایی شدن مصوبه افزایش سن بازنشستگی به ترتیبی که در برنامه هفتم توسعه آمده، کافی نخواهد بود و به تنهایی مسئله ناپایداری مالی صندوقهای بازنشستگی را مرتفع نخواهد کرد و لزوم اجرای همزمان اقدامات و سیاستهای دیگر ضروری است. اجرای همزمان سه سیاست افزایش سن بازنشستگی به ترتیبی که در مصوبه افزایش سن بازنشستگی در برنامه هفتم توسعه آمده، افزایش حقبیمه و کاهش دخالت دولت در مدیریت شرکتهای صندوق، بیشترین اثرگذاری را بر پایداری مالی صندوقهای بازنشستگی خواهد داشت. البته در مورد اجرای سیاست افزایش حقبیمه باید ملاحظات اجتماعی و سیاسی را در نظر گرفت، به طوری که بهتر است به صورت تدریجی و خزنده اجرا شود.

در تدوین بستههای سیاستی باید به این مطلب توجه داشت که یک سیاست به تنهایی اثرگذاری کمی دارد و مجموعهای از سیاستهای تکمیلی به منظور اثرگذاری بهتر و بیشتر ضروری است. همچنین برای مشاهده نتیجه سیاستهای اجرایی باید صبور بود و به تأخیرهای زمانی برای اثرگذاری توجه داشت اثر اغلب سیاستها بعد از گذشت حداقل سه سال به طور کامل نمایان میشوند و بعضا با گذشت زمان از اثرگذاری آنها کم شده، نیاز به بهروزرسانی دارند. برای موفقیت در تأثیرگذاری مثبت بر پایداری مالی صندوقهای بازنشستگی باید بسته سیاستی جامعی ارائه شود، به طوری که تأثیرگذاری را با هزینه کمتر، بیشینه کند.

انتهای پیام